近两年频频在“瘦身”的茅台集团,转身就要“吞下”贵州高速公路集团有限公司(下称“贵州高速”)部分股权,转让价款150亿元。

9月16日下午,茅台集团通过上交所发布公告称,公司计划公开发行债券规模不超过150亿元,扣除相关发行费用后,拟用于对贵州高速股权收购、偿还有息债务、补充流动资金需求等,债券发行期限不超过7年期(含7年)。

贵州高速是贵州省公路行业的龙头企业,主营高速公路的投资、建设、经营、管理以及公路养护等,其中,公路运营是最主要的收入来源。截至 2019 年末,贵州高速建成高速公路通车里程达3848.61公里,占2019年末贵州全省高速公路通车里程约54.95%。

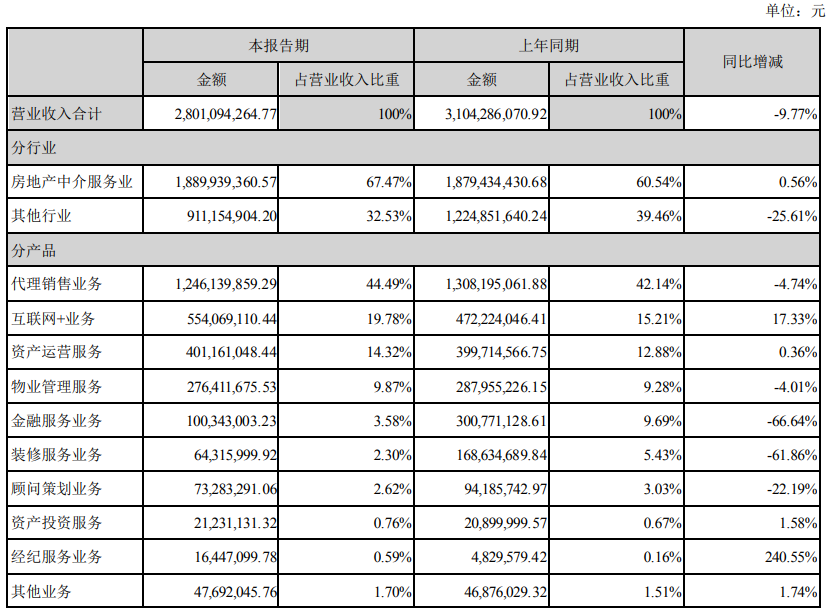

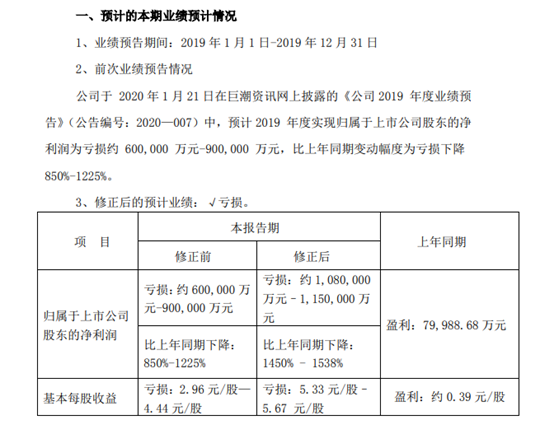

今年年初出现的疫情,对整体高速公路行业业绩造成极大打击。上述公告显示,今年上半年,贵州高速实现营业收入78.63亿元,归属于母公司股东的净利润亏损19.16亿元。在此之前,2017年、2018年、2019年贵州高速的营业收入分别为145.91亿元、167.39亿元、201.05亿元;归属于母公司股东的净利润分别为3.36亿元、5.56亿元、3.18亿元。

茅台集团为何要跨界收购贵州高速呢?

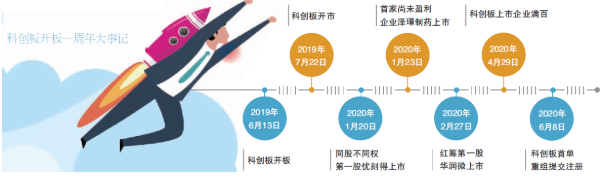

值得一提的是,今年3月份,茅台集团宣布换帅,高卫东接棒李保芳成为新一届董事长。入职茅台集团前,高卫东的身份是贵州省交通运输厅党委书记。

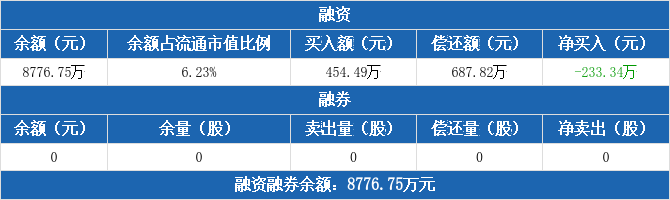

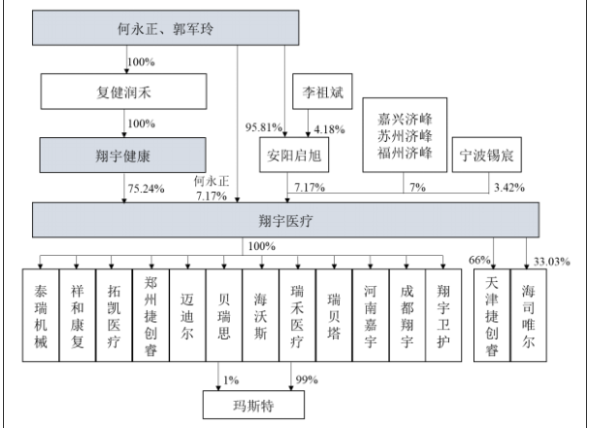

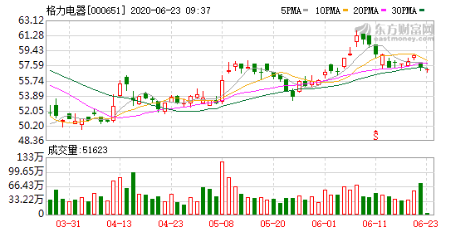

茅台集团目前拥有全资、控股一级子公司23家,主要参股公司13家。作为一家以白酒为主营业务的企业,茅台集团在此之前也跨界过其他行业,如目前持股茅台机场70%股权,参股贵阳机场29.72%股权。不过,截至此次公告前,白酒依旧是茅台集团的主要收入来源。 2019年,茅台集团的营业总收入高达1003.10亿元,归属于母公司所有者的净利润分别为308.68亿元。2020年上半年,茅台集团的营业收入和归属于母公司所有者的净利润也分别为528.65亿元和166.02亿元。

白酒营销专家肖竹青对第一财经记者表示,此次茅台集团收购贵州高速部分股权,可以看出茅台集团未来的发展方向,不仅仅是一家生产酒、卖酒的实业公司,而是要往投资公司转型。“茅台集团不仅有资金,而且有信用,这是公司的一大优势。”

值得一提的是,茅台集团在“十三五”阶段也确立了“1234567”七项核心发展战略,其中将自身的发展战略定位为“产融结合的国际酒业投资控股集团”。

对于贵州高速而言,在茅台集团发债收购后,有望缓解其债务压力。目前贵州高速的资产负债率是在“70%”的警戒线上下徘徊。公告显示,贵州高速的2017年,2018年、2019年、2020年上半年,公司的负债率分别高达71.84%、70.42%、69.70%、69.98%。

茅台集团表示,2020 年 9 月 10 日,中诚信国际对茅台集团给出的主体信用评级结果是 “AAA”,意味着违约风险极低。本次债券如能全部成功发行且假设全部用于对贵州高速的股权收购,以2020 年 6 月 30 日合并报表口径为基准,公司的资产负债率将上升至 19.54%,仍处于较低水平。(林志吟)