翻看民营银行最新交出的成绩单,可以发现其整体发展已渐入佳境,横向对比来看,净息差、不良贷款率、拨备覆盖率在银行业中表现突出。

不过,相对于传统银行尤其是全国大行,民营银行补充资本的渠道还非常有限,因此资本充足率逐渐承压。近两年国家也在一直出台各类政策,鼓励中小银行通过多种渠道扩充资本,优化资本结构,民营银行也需要充分利用一些外源性的资本补充工具。

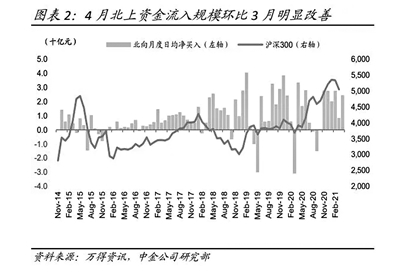

国信证券研报认为,一季度商业银行净息差在按揭重定价冲击下仍有所下行,预计为阶段性低点,2021年全年净息差大概率将企稳或微幅回升。

日前,银保监会公布了今年一季度主要监管指标数据。整体看,商业银行经营较为平稳,一季度累计实现净利润6143亿元,同比增加142亿元,增幅为2.4%。其中,值得一提的是,民营银行利润同比持续上涨。此外,大型银行、股份制银行利润同比均有所上涨,而城商行、农商行及外资银行的净利润则出现下降。其中大型银行净利润增长最多,为85亿元;股份银行同比增70亿元。

民营银行净息差小幅回落

在银行业净息差整体回落的情况下,值得一提的是,股份制银行和民营银行的净息差增加较多,分别较上季末增加了0.13和0.14个百分点。显示出股份制银行降低负债端成本取得了一定的效果。而城商行和农商行的净息差下降较多,分别下降了0.11和0.29个百分点,大型银行的净息差也较上季末收窄了0.02个百分点。

翻看民营银行最新交出的成绩单,可以发现其整体发展已渐入佳境,横向对比来看,净息差、不良贷款率、拨备覆盖率在银行业中表现突出。

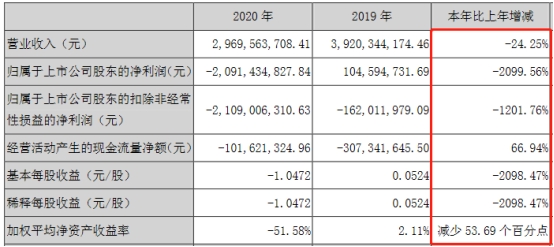

从去年业绩来看,民营银行净息差为3.66%,远高于银行业同期2.09%的平均水平;在资产利润率上,民营银行整体实现0.81%的资产利润率,略高于银行业同期0.8%的平均水平,这一指标低于大型商业银行的0.88%,与股份制商业银行持平。

业内专家表示,净息差表现突出的原因之一在于,与传统商业银行相比,民营银行重点在于满足长尾小微客户的借贷需求,资产主要面向下沉客户,也正是因为服务下沉客户,其议价能力相对较强,贷款利率水平普遍偏高。

"民营银行的性质要求其将盈利及股东回报的最大化放在首位,同时由于民营银行在资金来源上更多依赖于战略投资者及股东上下游的客户等,服务客户群体不与其他银行产生直接竞争,整体的资金成本能够保持在一个较为合理的水平,因此息差相对更高。"上述专家表示。

民营银行资产质量承压

一季度,银行业的资产质量继续保持稳定。不良贷款余额较上季末增加868亿元,增幅为3.2%。但同期,不良贷款率环比下降0.04个百分点,降至1.8%,为7个季度以来最低值,与2019年一季度持平。

其中,大型银行和股份制银行的不良率改善幅度最大,环比均下降了0.05个百分点。股份制银行的表现尤为亮眼,一季度末,其不良率降至1.45%,为2015年三季度以来的最低值。

尽管银行业的资产质量已明显趋于改善,但为增强风险抵补能力,银行仍在今年一季度大幅增加了贷款损失准备的计提,较上季末多增2346亿元。与此同时,拨备覆盖率环比增加了2.67个百分点达到187.14%。股份制银行和大型银行各提升了7.27及4.56个百分点。

2021年一季度末,商业银行(不含外国银行分行)核心一级资本充足率为10.63%,较上季末下降0.09个百分点;一级资本充足率为11.91%,较上季末下降0.12个百分点;资本充足率为14.51%,较上季末下降0.19个百分点。处于去年的中位数水平。

各类型银行的资本充足率均较上季末出现了下降,其中民营银行降幅最多。值得一提的是,民营银行成立6年,处在业务快速增长的阶段,资产规模迅速扩张,资本金快速消耗,高资本充足率优势也逐年收窄,资本补充压力显现,资本充足率从2017年末的24.25%大幅下降9.96个百分点至2020年三季度末的14.29%,目前已不及行业14.41%的平均值。

专家表示,相对于传统银行尤其是全国大行,民营银行的身份较为尴尬,补充资本的渠道也非常有限,因此资本充足率逐渐承压。近两年国家也一直在出台各类政策,鼓励中小银行通过多种渠道扩充资本,优化资本结构,民营银行也需要充分利用一些外源性的资本补充工具。

对于资本充足率的提升,专家指出,除了通过增资的方式增加资本金的来源之外,还需要考虑在盈利能力较弱的领域做相应的收缩调整,将水分挤掉,以保证资本充足率的改善。

与传统金融有望快速融合

伴随着新一轮信息技术的发展,金融科技与传统金融业务有望快速融合。行业观察人士建议:"金融行业还需要加强资源整合,积极拥抱金融科技。"从科技能力上,不论传统银行还是民营银行,科技赋能均已成为共识。传统银行正在进行科技转型,陆续成立了金融科技子公司,加大科技投入。而对于民营银行,很多是没有物理网点的,因此,科技能力是支持民营银行经营的重要保障。但两者的发力点还有所不同,如果说科技之于传统银行,是企业转型的一把利器,那科技之于民营银行,就是立行之本。大多民营银行科技人员占全行比例都在50%以上。与传统银行不同,民营银行应用科技手段通过平台对接、大数据获客、数据加工等实现了精准获客,将科技应用于贷款审批、反欺诈、贷后管理等环节。

以亿联银行为例,依靠强有力的科技手段,实现了单笔授信审批放款的秒级完成,单笔信贷审批时间最快3秒,平均仅需5秒,日批核贷款峰值超过15万单,日放款量逾4.5亿元,实现了"秒批秒贷、实时放款"的客户体验,降低了金融服务成本,真正实现科技赋能金融。网商银行着重以科技手段助力实现绿色金融。通过大数据算法,基于小微商家日常经营中的绿色表现,网商银行形成针对小微商家的绿色经营评级模型,并通过贷款利率折扣的金融手段鼓励小微商家的经营更为绿色环保,绿色评级较高,充分履行环境、社会责任的企业,能够获得更高额度、更低利率的融资。截至2020年末,已有255.4万户小微商家开通了绿色经营服务并获知自身的绿色评级,其中已有6.5万户享受了网商银行提供的贷款利率优惠。

日前,支付宝APP已经对部分测试用户上线了数字人民币模块,可用于消费、用户间的转账以及收款等。目前,该功能处于内测阶段,未能参与测试的用户暂时无法体验。同时,数字人民币运营机构也有扩容。在近日更新后的"数字人民币APP"中,可添加的运营机构除了原来已上线数字人民币钱包的六家国有大行,网商银行(支付宝)也呈现可用状态,成为第7家参与公测试点的商业银行。另一家作为运营机构的微众银行目前显示"即将开通"。(董潇)