广东炬申物流股份有限公司

保荐人(主承销商):民生证券股份有限公司

发行情况:

公司简介:

本次发行前,雷琦通过直接或间接方式合计持有炬申股份股权的比例为53.37%,可实际支配公司表决权的股权比例为54.00%,系公司的控股股东、实际控制人。为中国国籍,无境外永久居留权。

炬申股份一直专注于有色金属物流领域,通过“紧贴铝产业链、横纵辐射有色金属领域其他品类”的战略部署,形成了与客户产业链深度融合、横向综合化发展、纵向深耕多式联运的业务格局,并通过建立运输专线优势及完善物流网络布局,推动有色金属产业链的资源流通和价值流通,已成为有色金属领域领先的综合型第三方物流企业。

炬申股份本次发行所募集资金将用于炬申准东陆路港项目、钦州临港物流园项目、供应链管理信息化升级建设项目、补充流动资金。

长春致远新能源装备股份有限公司

保荐人(主承销商):长江证券承销保荐有限公司

发行情况:

公司简介:

截至2021年4月9日,长春汇锋直接持有致远新能6940.00万股股份,占公司股份总数的69.40%,为公司控股股东。截至2021年4月9日,张远通过长春汇锋间接控制发行人69.40%的表决权,王然直接持有发行人25.00%的股份,张一弛通过众志汇远控制发行人2.60%的表决权,张远和王然为夫妻关系,张一弛系张远、王然之子,三人合计控制97.00%的表决权,为发行人的实际控制人。张远、王然、张一弛为中国国籍,无境外永久居留权。

致远新能为国内重型卡车、工程车等商用车LNG供气系统的生产商,主要从事车载LNG供气系统的研发、生产和销售。

致远新能本次发行所募集资金将用于年产8万台液化天然气(LNG)供气系统模块总成智能制造项目、营销网络建设项目、补充流动资金。

江西志特新材料股份有限公司

保荐人(主承销商):国信证券股份有限公司

发行情况:

公司简介:

珠海凯越直接持有公司股份5293.20万股,通过珠海志同间接持有公司股份26.45万股,合计持有公司股份5319.65万股,占公司发行前总股本的60.5883%,为公司的控股股东;公司实际控制人为高渭泉和刘莉琴,高渭泉和刘莉琴为夫妻关系。实际控制人通过珠海凯越间接持有公司股份5293.20万股,通过珠海志壹间接持有公司股份191.00万股,通过珠海志同间接持有公司股份80.57万股,通过珠海志成间接持有公司股份123.70万股,合计持有公司股份5688.47万股,占公司发行前总股本的64.7889%。

志特新材专注于为客户提供建筑铝模系统的研发、设计、生产、销售、租赁和相应的技术指导等综合服务,系专业从事建筑铝模系统的综合服务提供商。

志特新材本次发行所募集资金将用于江门志特年产铝合金模板90万平方米项目、湖北志特年产铝合金模板60万平方米建设项目、工业智能化升级技改项目、志特新材大湾区营运中心建设项目、信息化建设项目、研发中心建设项目、补充流动资金。

财达证券股份有限公司

保荐人(主承销商):中信建投证券股份有限公司

发行情况:

公司简介:

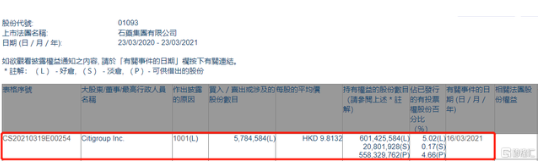

截止2021年4月16日,唐钢集团持有财达证券股份10.53亿股,占本次发行前总股本的38.35%,是公司的控股股东;,河北省国资委通过控股股东唐钢集团间接持有公司38.35%的股权,通过国控运营间接持有公司16.09%的股权,通过河北港口间接持有公司12.39%的股权,通过河钢控股间接持有公司2.27%的股权,通过河北建投间接持有公司1.46%的股权,通过国控投资间接持有公司1.09%的股权,通过河北财投间接持有公司0.12%的股权,通过达盛贸易间接持有公司0.09%的股权,合计间接持有公司71.86%的股权,是公司的实际控制人。

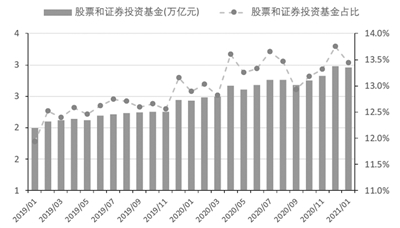

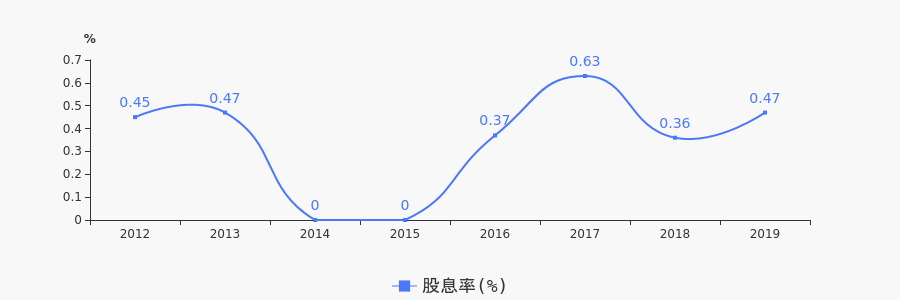

财达证券业务范围不断拓宽,形成了包括证券经纪、证券自营、信用交易、投资银行、资产管理等在内的多元化业务发展格局,并通过控股子公司财达期货从事期货业务。

财达证券本次发行募集资金扣除发行费用后,将全部用于补充公司营运资金,以支持公司各项业务的发展。

深圳瑞华泰薄膜科技股份有限公司

保荐人(主承销商):国信证券股份有限公司

联席主承销商:中信建投证券股份有限公司

发行情况:

公司简介:

瑞华泰不存在控股股东、实际控制人,亦不存在多人共同拥有公司实际控制权的情形。截至本招股意向书签署之日,发行人持股5%以上的主要股东为航科新世纪、国投高科、泰巨科技、联升创业、宁波达科、华翼壹号等,分别持有发行人31.17%、15.16%、13.05%、11.37%、7.41%、6.71%的股份。

瑞华泰专业从事高性能PI薄膜的研发、生产和销售,主要产品系列包括热控PI薄膜、电PI薄膜、电工PI薄膜等,广泛应用于柔性线路板、消费电子、高速轨道交通、风力发电、5G通信、柔性显示、航天航空等国家战略新兴产业领域。

瑞华泰本次发行所募集资金将用于嘉兴高性能聚酰亚胺薄膜项目。

深圳新益昌科技股份有限公司

保荐人(主承销商):中泰证券股份有限公司

发行情况:

公司简介:

新益昌控股股东、实际控制人为胡新荣、宋昌宁,已签署《一致行动协议》,为一致行动人。截至本招股意向书签署日,胡新荣直接持有公司3763.18万股股份,占本次发行前公司总股本的49.13%,并通过春江投资间接控制公司225.00万股股份表决权,占本次发行前公司总股本的2.94%;宋昌宁直接持有公司3078.96万股股份,占本次发行前公司总股本的40.20%。本次发行前,胡新荣、宋昌宁通过直接和间接持股的方式合计控制公司92.26%的表决权。胡新荣、宋昌宁为中国国籍,无境外永久居留权。

新益昌主要从事LED、电容器、半导体、锂电池等行业智能制造装备的研发、生产和销售,为客户实现智能制造提供先进、稳定的装备及解决方案。

新益昌本次发行所募集资金将用于新益昌智能装备新建项目、新益昌研发中心建设项目、补充流动资金。

深圳市正弦电气股份有限公司

保荐人(主承销商):国泰君安证券股份有限公司

发行情况:

公司简介:

正弦电气公司实际控制人为涂从欢和张晓光,涂从欢直接持有公司42.72%的股份,信通力达持有公司3.98%的股份,涂从欢为信通力达的普通合伙人并担任执行事务合伙人,张晓光持有正弦电气26.04%的股份,涂从欢与张晓光合计控制公司72.74%的股份。2011年12月28日,涂从欢与张晓光签订《一致行动协议》并于2020年5月6日签订《一致行动协议之补充协议》及2020年10月12日签订《一致行动协议之补充协议二》,均约定作为正弦电气的股东期间,双方在正弦电气的重大事项上保持一致行动。截至本招股意向书签署之日,前述协议仍然有效,涂从欢和张晓光为公司共同实际控制人。涂从欢和张晓光为中国国籍,无境外永久居留权。

正弦电气是一家专业从事工业自动化领域电机驱动和控制系统产品研发、生产和销售的高新技术企业,系国内最早从事变频器研发和生产的企业之一。

正弦电气本次发行所募集资金将用于生产基地技改及扩产项目、研发中心建设项目(深圳研发中心建设项目及武汉研发中心建设项目)、营销及服务网络建设项目、补充流动资金。