2023年3月9日,毛戈平更新招股书,披露了最新的业绩报告。2020年至2022年,毛戈平营收分别为8.82亿元、14.3亿元和16.82亿元,净利润为1.98亿元、3.27亿元和3.49亿元。

作为对比,毛戈平在2016年最初递交招股书时的收入为2.79亿元,净利润为4711万元。也就是说,6年以来,毛戈平的业绩营收入增长了7倍有余,较高的毛利率也与其他国产美妆品牌拉开差距。而这与毛戈平品牌的品牌定位、销售模式、产品种类的差异有关。

时隔七年,国货美妆企业毛戈平化妆品股份有限公司(下称“毛戈平”)终于重启了上市计划。实际上,这是毛戈平第三次向主板发出冲击。

早在2016年底,毛戈平就提交了招股说明书,成为首个推动A股主板上市的彩妆企业。随后上市计划被搁浅。直到2021年10月,毛戈平首发过会,却迟迟没有拿到批文。

若此次毛戈平能成功上市,“A股彩妆第一股”的称号实至名归。

01.三年业绩“狂飙”

毛戈平自成立伊始,就自带“高端、专业”的调性,这与毛戈平本人“化妆艺术大师”的身份相关。

1995年,青年化妆师毛戈平通过历史剧《武则天》的人物妆造设计出圈。2000年,借助自身优势,毛戈平将本属于幕后的化妆艺术推到前台,成立了与自己同名的美妆品牌“毛戈平”。

2020年,毛戈平入驻B站等平台,获得大量关注。在流量的加持下,“化妆艺术大师”被称为“换头大师”,加之毛戈平主打的“东方美学”踩中了新国货的浪潮,品牌一跃成为年轻人的心头好。或因此,疫情三年来,毛戈平逆势增长,业绩表现不俗。

最新招股书显示,2020年至2022年,毛戈平营收复合增长率达到38.11%。尤其是2021年,同比增长达到62.33%,创下近10年来的最强增长。

净利润方面,毛戈平也同步高增。2014年至2022年,毛戈平净利润从0.47亿元增长至3.48亿元,同样翻了7倍。2021年这一指标增速达64.8%,成为10年来新高。综合毛利率上,毛戈平近年来也稳定在80%以上,这一水平甚至超过部分国际巨头。

再分品牌来看,毛戈平旗下拥有MAOGEPING与至爱终生两大品牌。

毋庸置疑,MAOGEPING是公司的核心品牌,该品牌以中高端百货专柜直营模式为主,拥有彩妆、护肤两大业务。其中,MAOGEPING的护肤业务有明显增长趋势,其拥有37款单品,覆盖卸妆、面霜、眼霜、精华等多品类,产品线较完善。

2020年至2022年,MAOGEPING品牌收入从7.54亿元上涨至15.7亿元,占比也从87.57%上涨至95.24%;2021年,其增速更是高达69%。

反观至爱终生,该品牌以经销模式为主,定位二、三线城市的女性消费者,主打时尚快速化妆。据介绍,至爱终生目前品牌拥有彩妆单品121款,化妆工具13款,护肤单品仅7款。

2020年至2022年间,其营收从0.39亿元上涨至0.5亿元后,又下滑到0.28亿元。招股书提及,至爱终生的业绩下滑受疫情影响较大。

从这样的对比也能看出,拥有品牌力、高端化的美妆品牌更具抗风险能力。

MAOGEPING的优异表现,也让其在疫情三年的大环境中“杀出重围”。

据欧睿国际统计数据,2020年MAOGEPING品牌在国内百货商场渠道高端彩妆产品的市场排名为第10位。

02.“另类”研发,夯实渠道

业内的普遍感知是,国产美妆产品始终受困于中低端市场,原因在于,绝大多数企业的品牌力不足以支撑更高的产品溢价,且研发投入过少,只注重营销、尤其是线上渠道。

毛戈平招股书显示,2020年至2022年,其研发费用率分别为1.21%、0.96%和0.87%。对比其它国产美妆同期,毛戈平的研发费用率似乎略低。但这里忽略了一个重要原因,即毛戈平的系研发模式和研发阶段与其他品牌存在差异。

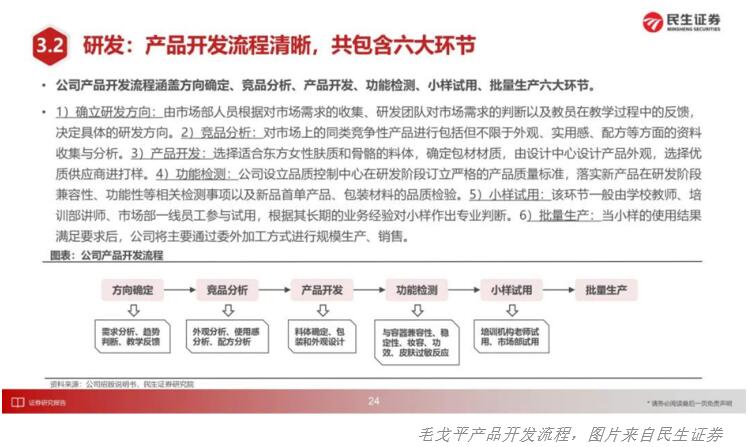

结合民生证券报告,毛戈平公司产品开发流程主要有“涵盖方向确定、竞品分析、产品开发、功能检测、小样试用、批量生产”六大环节。

其中,毛戈平目前的研发团队着重研发流行元素、色彩、使用效果、外观创意及展示方式等内容,并结合东方人肤质和面部结构特点,对原料的水油性、粉体细度、色泽等进行改进调整,注重研发人员的行业积累和实践经验。

其他品牌则更多以化妆品原料、生物技术、化妆品配置工艺等方面的研发为主。

另有业内人士表示,毛戈平在单品研发上的投入较高,只有多次测试后的成熟方案才会被允许投入上市生产。

据该人士估计,毛戈平故宫系列的每个单品研发费用都应在百万以上。由于单品研发投入大、周期长,导致其新品上市速度稍慢于其他国内新兴品牌,但也让毛戈平推出了多个经典产品,例如高光膏、水奶油粉底液等。

同时,从各国际品牌的财报数据看,高端国际品牌的研发费用近几年来维持在1.5%-3%左右。

雅诗兰黛近三年的研发费用维持在1.5%左右,欧舒丹2021年的研发投入则为1.06%。刚刚步入IPO阶段的毛戈平,与这些品牌相比仍有小幅差距。也因此,毛戈平此次募资的主要用途之一即为建设研发中心。

截至招股书发布当日,毛戈平有12个重要在研项目正在推进,涵盖粉底液隔离霜、气垫、唇釉等品类,其中晨曦柔雾微哑光粉底液(LK)进入生产阶段、“皮肤衣”底妆产品已完成量产。

再从销售模式看,毛戈平当前也更注重线下渠道。

2020年至2022年,毛戈平百货专柜的收入占化妆品销售收入的比重分别为64.71%、54.70%和 52.45%,随着百货专柜的持续增加,销售收入呈上升趋势。

线下百货渠道离消费者更近,能更好地展现品牌效应。值得一提的是,近年来,毛戈平在大牌云集的丝芙兰“发光发热”,门店也集中在大悦城、君太百货等核心商厦,这也能从侧面反映出毛戈平过硬的渠道力与品牌效应。

另一方面,毛戈平在线上电商端也逐渐崭露头角。2019年以来,毛戈平在电商渠道销售持续发力。截至2022年,毛戈平电商渠道的营收占比已达42.8%,呈现与百货渠道平分秋色的局面。

具体来看,其天猫旗舰店拥有粉丝数量440万,抖音平台拥有粉丝数量140万。2022年双十一期间,其在天猫遮瑕类产品销售排名第一,高端高光类产品销售排名第二,气垫类产品排名第二;抖音平台粉底液/膏品销售排名第一。

03.形成闭环,或收购其他品牌

招股书数据显示,2020年至2022年度,毛戈平广告费及业务宣传费的金额占营业收入的比例分别 10.85%、14.57%和18.16%,远低于国内外美妆行业的平均水平。

公开数据显示,国内美妆企业的平均宣传费用占比在30%-45%左右,国际品牌则在25%左右。与之相比,毛戈平的营销投入更低,但带来的消费者黏性却更高。

需要关注的是,毛戈平的广告费用及宣传费用包含了试用装费用以及柜台推广费用,这也证明了MAOGEPING品牌专业的服务能力——即线下妆容体验服务。也正是毛戈平在渠道端的长期打磨,使其积累了大量的“有效”会员。

截至2022年末,毛戈平普通美妆会员数量为255万人。在拥有一定会员体量的同时,毛戈平也重视用户服务、线下与线上联动,形成以专业性贯穿的商业闭环。

不同于一般的彩妆专柜,MAOGEPING以“体验式营销”为特色,其品牌专柜设置了试妆区域,柜员拥有更专业的化妆技巧,能带给消费者更好的体验。

毛戈平招股书中特别指出,“通过面对面的体验式营销,化妆品厂商可通过为客户提供试妆服务、半脸试妆对比等方式,全方位展示产品功能,促使客户深度了解产品性能,让消费者在产品体验中深度挖掘自身需求,认可品牌价值,最终促进产品消费。”

这也让更多消费者形成了这样的感知——即“在毛戈平,购买的不仅是产品,而是更适合自己的化妆解决方案。”

与此同时,毛戈平也对会员进行三档分级。据悉,消费满1800元、4800元和8800元可以获得成为风尚会员、白金风尚会员和至尊风尚会员的资格,不同会员对应着不同的折扣力度与线下妆造体验次数。

2022年,毛戈平的客户体验服务不断升级,会员数量激增。这也导致,公司的销售费用——主要指职工薪酬、广告费及业务宣传费、短信费用有所上涨。

可以肯定的是,以毛戈平、完美日记、花西子为代表的国产美妆品牌,所遭遇的瓶颈相同。自2021年起,国产彩妆市场持续承压。疫情影响下,可选消费品市场萎缩,不少国货新锐美妆品牌也因经营不善退场。

多年后,包括毛戈平在内的国产美妆品牌能否拥有更强大的品牌力、更优秀的商业模型以及能与国际大牌相同的妆感与研发能力,仍有待时间验证。

现如今可以确定的是,专业、高端化会成为整个行业的大趋势,也是国产美妆能够突破壁垒、再上一个台阶的最优解。

在更多场合下,毛戈平也曾多次表示,将努力做好高端美妆市场,注重研发,用来自中国的、更具专业能力的、能代表“东方美学”的大师级产品,与国际一线大牌站在同一高度、分庭抗礼。

此次IPO,毛戈平的募资金额从此前的5.12亿元提升至11.2亿元,主要用于渠道建设及品牌推广、研发中心建设、信息系统升级建设等。

招股书中透露,毛戈平将致力于打造中国本土的高端化妆品品牌,在资本充足的条件下,也会考虑收购其他化妆品品牌,整合全产业链。

相信在未来,国产美妆企业能触及更高的天花板,探索无尽可能。

作者 ,彭莹玉,本文首发于36氪。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。