新冠疫苗领域,康希诺生物一直站在C位。无论是其全球最早进入临床试验的肌注疫苗,推出的全球首创吸入用新冠疫苗,抑或是商业化版图从中国快速延伸到东南亚、南美洲等地区,康希诺生物的每一步都引起众多关注。然而,随着新冠红利逐渐消退,康希诺生物的业绩承压也似乎无法避免。

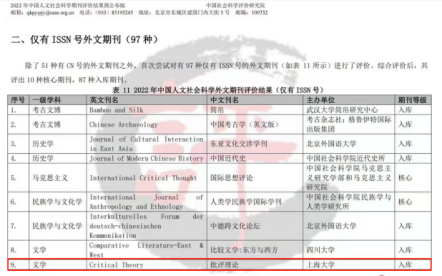

康希诺生物披露2022年业绩,数据显示,期内实现营收10.35亿元,同比下降75.94%;归母净利润由盈转亏9.09亿元。从财务数据来看,年报的亏损,佐证了市场对于新冠疫苗需求量的下降。没有了新冠疫苗加持,康希诺生物的前路何以为继?

四价流脑结合疫苗接力,营收预期可观

从业务结构看,除了新冠疫苗之外,康希诺的产品管线,还包括针对预防埃博拉病毒、脑膜炎、肺炎、结核病等十余个适应症的数十种疫苗产品。其中,四价流脑结合疫苗为主力产品,中期来看是公司未来业绩增长的关键。

流脑,即流行性脑脊髓膜炎,是由脑膜炎奈瑟菌引起的严重传染病,2月龄婴幼儿易感,12月龄以下发病率最高,发病急、传染性强、致死率高,而接种疫苗是预防这种疾病的最有效手段,流脑疫苗也是我国婴幼儿必须接种的疫苗之一。国家统计局数据显示,2022年我国出生人口为956万人,侧面表明,流脑疫苗的内需空间广阔。

康希诺生物推出的四价流脑结合疫苗——曼海欣,是国内首款上市的ACYW135多糖结合疫苗,可以覆盖A、C、Y、W135四种血清群,并且适用范围涵盖3月龄至3周岁的婴幼儿,截至目前,曼海欣是国内唯一一个能给6月龄以内儿童接种的流脑疫苗,具备绝对的竞争优势。

同时,近年来W血清群引起的流脑病例散发且呈增加趋势,在我国健康人群中的携带率也逐年增加,覆盖血清群更全面的曼海欣,或成为流脑疫苗的最优选择。

基于以上特点,对曼海欣的市场预期相当可观。根据国家统计局发布的数据,2022年中国出生人口956万人,东兴证券推测,曼海欣的单价参考香港、美国同品种价格的50%-60%,假设为450元/剂,取3针免疫程序,若曼海欣在2022年至2023年分别实现6%/10%的新生儿渗透率,可为企业贡献营收7.7/12.9亿元。即使未来出生人口有所下降,如果能够实现这样的营收规模,足以消弭新冠疫苗需求量下降带来的业绩影响。

多地完成“首针接种”,收获期或将在今年

目前,康希诺生物的销售重点也放在了“曼海欣”的身上。自2022年7月商业化以来,这款四价流脑结合疫苗商业化进展迅速,仅仅用了四个月,就在安徽、山东、福建、广西、黑龙江、云南等近30个省区市完成了“首针接种”以及接种点的覆盖,也直观地反应出国内市场对四价流脑结合疫苗的需求程度。

实际上,四价流脑结合疫苗在发达国家已经占据主导地位,但国内市场中,主要以A群多糖、AC多糖、ACYW135多糖疫苗为主,结合疫苗也仅为覆盖 A、C两种血清型的疫苗产品。在康希诺生物的“曼海欣”上市前,国内四价流脑结合疫苗领域尚是空白,未来具有较大的市场潜力及替代其他流脑疫苗的空间。

随着后疫情时代,国人对疫苗的认知不断上升,对接种疫苗的关注度空前高涨,均为四价流脑结合疫苗的教育和推广提供了契机。在康希诺生物2022年度的财报中,尽管四价流脑结合疫苗的业绩贡献量还处在爬坡阶段,但销售放量从去年的三季度已经开始,2023年则是第一个完整的销售年度。如今多省的市场教育已经初步完成,种种迹象表明,今年将会是这款疫苗收获期的开始。

国际巨头合作频频,具备长期潜力

客观来看,康希诺生物的流脑疫苗业务不同于新冠业务,接种人群稳定且基数大,是肉眼可见的可持续性业务,同时竞争优势明显,也成了很多国际巨头眼中的“香馍馍”。

在2022年,医药巨头阿斯利康就与康希诺生物就罕见病领域达成战略合作。基于康希诺生物在流脑疫苗领域的技术和发展优势,以及阿斯利康在生物制药、生态创新、罕见病诊疗等方面的资源优势,为相关罕见病领域的患者提供保障,同时拉动产品在国内以及全球市场的覆盖。

目前,国内布局四价流脑结合疫苗的公司有不下10家,阿斯利康选择和其中的康希诺生物进行合作,足以说明其技术的先进性以及潜力。公开资料显示,康希诺生物拥有全球创新的五大疫苗技术平台,覆盖十余个适应症,已建立起由数十个创新疫苗组成的研发管线以及全面商业网络体系,产品及技术已经覆盖中国、东南亚、拉美、欧洲、中东和北非等国家和地区……其疫苗产业链的综合实力足以支撑业务的可持续发展。

短期来看,受到新冠疫苗红利消退的影响,康希诺生物的业绩出现低迷,但公司整体的研发、产业化、商业化底蕴仍在,非新冠业务的崛起只是时间问题。四价流脑结合疫苗的出现则刚好是一个突破口,这是康希诺生物当前阶段最具竞争力的非新冠疫苗。尽管国内厂商比如沃森生物、智飞生物等,也正在加紧研发,但按照一款疫苗的研发周期来看,康希诺生物显然已经走在了前面,已占据了先发优势,四价流脑结合疫苗的业绩或将成为康希诺生物第二增长的曲线。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。