备受投资者关注的首批基础设施公募REITs于今日正式开售!首批9只产品确认最终认购价格在2.3元/份~13.38元/份之间,合计预计募集金额为314亿元。那么,基础设施公募REITs是什么?和股票相比,它有哪些优点?投资者认购基础设施公募REITs,需要注意哪些事项呢?广州日报全媒体记者为你解答!

可让投资者用较少的资金参与到大型基建项目

投资者可用较少的资金参与到大型基建项目分享项目收益。基础设施公募REITs的试点是去年提出的。2020年4月,中国证监会和国家发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》。2021年5月17日,证监会核准9只基础设施证券投资基金(称公募REITs)的注册批复,在完成询价后,5月31日起向投资者发售。

简单来说,基础设施公募REITs可让投资者用较少的资金参与到大型基建项目,从而分享项目的基础收益和资产升值。

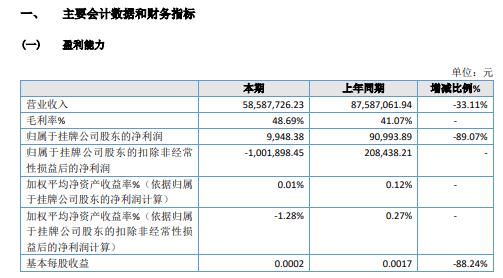

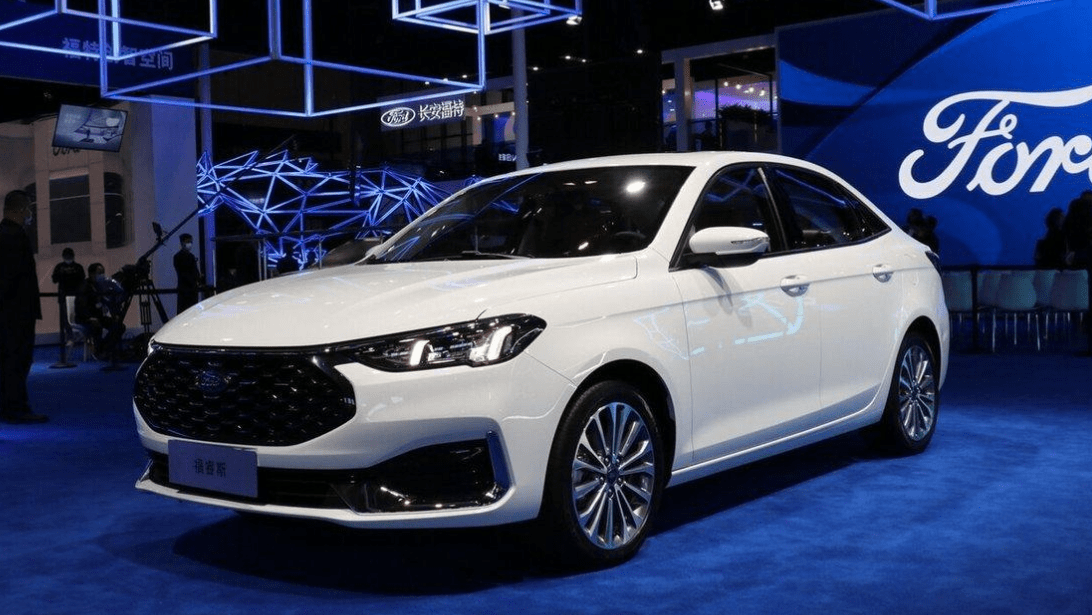

据悉,本次首批基础设施公募REITs项目类型,主要包括垃圾处理及生物质发电、产业园区、收费公路等主流基础设施领域。首批9单公募REITs项目,分别为中航首钢生物质、博时招商蛇口产业园、平安广州交投广河高速公路等。

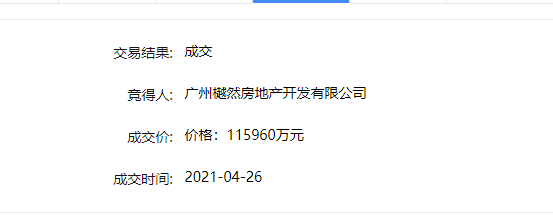

在首批9只公募REITs产品中,认购价格和募集份额均较高的广州广河,记者查阅其公开资料发现,广河高速广州段位于粤港澳大湾区的核心地段,项目的原始权益人是广州交通投资集团有限公司,已经通车9年,相对收益比较稳定,近3年来平均收入超过6亿元。

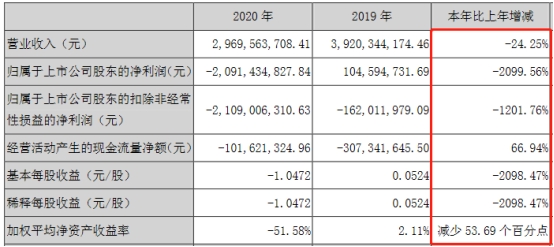

根据公告梳理,记者发现中航基金旗下“首钢绿能”的最终发售价格最高,为13.38元/份;平安基金旗下“广州广河”的认购价格也高达13.02元/份,其余7只产品每份认购价均在10元以下。场外认购最低门槛在100元~1000元之间。

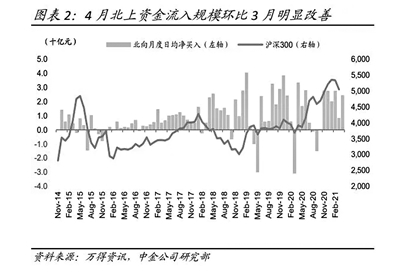

记者注意到,首批产品呈现出机构认购火爆的现象。从各家发布的公告来看,9只产品在线下机构认购环节,均实现了超比例认购,平均有效认购倍数近8倍。

价格波动小于股票而收益性或优于债券

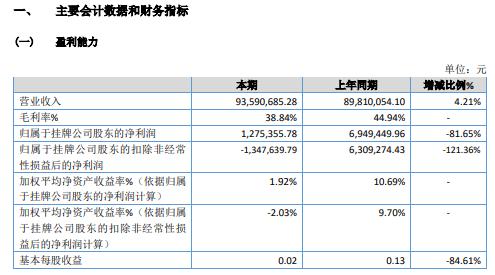

和股票相比,基础设施公募REITs具有双重属性,投资者收益主要来源于期间分红收益和资产价值提升带来的份额价值增收收益。从物业运营来看,基本不会出现大幅的增长或者维持持续性的高增长,因此,基础设施公募REITs的产品收益相对稳定。

盈米基金研究员周禹农介绍道,基础设施公募REITs兼具了类固定收益的收益形式以及权益资产的增值空间,但是在底层资产方面和传统的股债产品存在一定差异,是风险收益位居两者之间的中等风险产品。首批9只产品底层资产质量优异机构投资者认购踊跃,根据公开披露信息来看产品市场风险以及信用风险相对可控。

那么,公募REITs和一般公募基金相比有何区别呢?记者采访获悉,首先从投资标的看,公募REITs的投资标的为基础设施项目资产支持证券,其底层资产为成熟优质、运营稳定的基础设施项目,而一般公募基金的投资标的为股票、债券等;其次,从收益来源看,公募REITs的收益来源主要为分红收益和资产增值收益,而一般公募基金的收益则主要有股息、利息收益以及资本利得收益等。实际上,公募REITs的投资人更关注项目,而一般公募基金的投资人更依赖基金管理人。

在众多的投资品种中,公募REITs实际上是一个价格波动小于股票而收益性或又优于债券的品种。

公众投资者可通过场内场外两种方式参与

目前投资者可通过场内认购和场外认购两种方式参与,使用场内证券账户认购的可直接参与场内交易,而通过银行、互联网平台等渠道的基金账户认购的为场外认购,则应先转托管至场内证券经营机构后,才可参与场内交易。发售时间为5月31日至6月1日或至6月2日。

记者留意到,此类投资品种的风险等级在不同渠道认购亦存在不同,其中场外认购的风险等级为第四等级,而券商渠道则将公募REITs的风险等级定为第三等级,对此,投资者需要了解清楚自己的风险偏好,虽然公募REITs的资产质量较好,但是风险等级较低的投资者则须谨慎购买。

风险提示:存在流动性不足

在“竞相追捧”公募REITs的同时,投资者还需保持理性。值得注意的是,投资者只能在二级市场交易,且此类产品封闭期较长,基金的折溢价风险不容忽视。从存续期来看,首批9只产品的存续期均在20年以上,最长的达到99年。

“参考香港等境外市场经验来看,投资者应对基础设施公募REITs上市后的流动性风险以及做市商效果保持关注。”周禹农也提醒,综合来看基础设施公募REITs对于不同风险等级的投资者均具有配置场景,但是目前更建议个人投资者以长期持有为主。

另外,基础设施基金还存在基础设施项目运营风险、基金价格波动风险和终止上市风险等情况发生。(文、表/广州日报全媒体记者张露、陈丽莉、林晓丽)