短期成本端存在一定支撑

欧佩克+超预期减产托底油价,PX新装置延迟投产,短期PTA成本端仍存在一定支撑。终端秋冬季节性刚需仍存,PTA累库进度有所延缓。中期来看,11月中下旬终端订单接近尾声,加之PX和PTA新产能陆续释放,PTA供应压力或逐步加大。

(相关资料图)

(相关资料图)

国庆假期后首日,PTA期价跳空高开涨超6%,之后随着原油价格调整及PTA自身供需转弱,PTA期价见顶回落,目前已经基本回吐节后首日涨幅。短期成本端存在一定支撑,终端季节性刚需消费仍存,PTA跌势或有所放缓。

终端季节性刚需尚存

10月欧佩克+会议决定11月份大幅减产200万桶/日,减产幅度超市场预期。国际油价应声大涨,WTI原油期货突破90美元/桶关口,Brent原油期货最高达到98美元/桶以上。在国际油价强势带动下,聚酯产业链中下游亦受到提振。10月8—9日PTA现货累计上涨355元/吨,聚酯产品价格上涨150—300元/吨不等,跟涨力度明显小于上游,聚酯现金流继续被压缩。

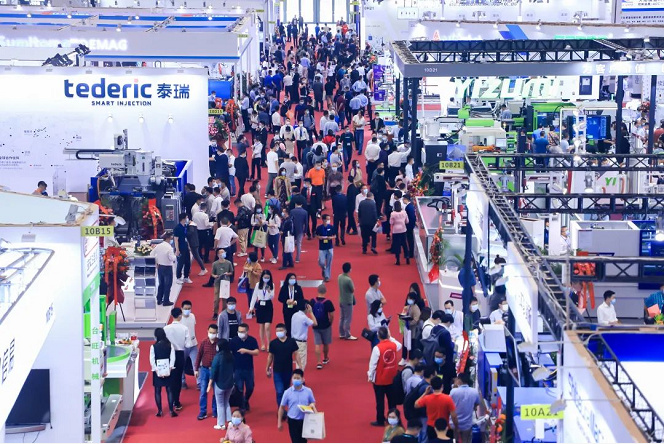

国庆假期间原油上涨,加之多地气温骤降,国内秋冬防寒保暖纺织品服装类面料订单环比改善,尤其是常熟地区绒布类和萧绍地区德绒类产品订单出现好转。此外,近期欧洲等地采购量有所回升,义乌地区的毛毯、电热毯类产品采购拉动较为明显。目前江浙加弹、织机、印染综合开工率分别回升至72%、74%、80%。总体来看,终端织造季节性刚需仍存,同时各品类分化也较为明显,绒布品种略好于平布,针织品种略好于梭织。从当前订单情况看,现有织造订单大部分维持到11月中旬。假期间原料端价格暴涨引发终端部分工厂主动补库,原料备货至10月下旬。

新装置投产稍有延后

PX新装置方面,盛虹石化一套200万吨/年PX装置原计划9月底或10月投产,目前投产时间可能推迟至11月份。威联化学二期100万吨/年PX新装置可能推迟至11月中下旬投产,广东石化260万吨/年PX装置计划12月投产,盛虹石化另一套200万吨装置可能推迟至明年一季度投产。PTA新装置方面,山东威联化学二期250万吨/年、桐昆250万吨/年PTA新装置将于11月陆续投产,恒力惠州250万吨/年PTA新装置可能推迟至年底投产。

在PX新装置延迟投产的同时,亚洲和国内PX存量装置开工仍维持在偏低水平。目前,亚洲PX负荷在68.3%,较上周下滑1.4个百分点;国内PX负荷在74.3%,较上周下降1.2个百分点。在新装置兑现之前,亚洲和国内PX供给依然偏紧。

PTA流通现货趋增

8—9月份,因低加工费主动减产以及PX供应紧张被动降负荷,PTA环节累计去库近40万吨。叠加9月份下游刚需补库、组织货源交割、台风天气影响物流等因素,PTA现货市场流通货源紧张,现货价格保持强势,PTA基差和PTA现货加工差在9月份均一度达到每吨千元。在高利润驱动下,PTA生产商竭力提升负荷。尽管当前PX原料供应瓶颈尚未完全解除,国内多套PTA装置已经陆续重启或提升负荷。逸盛大连1#225万吨/年PTA装置已经重启,逸盛新材料720万吨/年、逸盛海南200万吨/年负荷恢复正常运行,福海创450万吨/年装置负荷由五成提升至八成运行。加之上述影响PTA现货流通的因素逐步得到缓解,以及部分聚酯工厂外售原料,PTA流通货源逐渐增加,PTA基差和现货加工差双双走弱。

综合来看,欧佩克+超预期减产托底油价,PX新装置延迟投产,短期PTA成本端仍存在一定支撑。终端秋冬季节性刚需仍存,原料供应瓶颈尚未完全解除,PTA新装置仍未兑现, PTA累库进度有所延缓。中期来看,11月中下旬终端订单接近尾声,加之PX和PTA新产能陆续释放,PTA供应压力或逐步加大。