6月中旬以来,在美联储激进加息的压制下,国际油价持续下跌,区间最大跌幅超过30%。进入四季度,OPEC+宣布大幅减产支撑油价,原油市场基本面明显好转,布伦特原油期货价格中枢抬升至95美元/桶附近,但宏观利空仍持续压制油价上方空间。在美联储态度没有转向或是需求端没有好转前,预计油价以区间运行为主。

A OPEC+强化供应管理

(相关资料图)

(相关资料图)

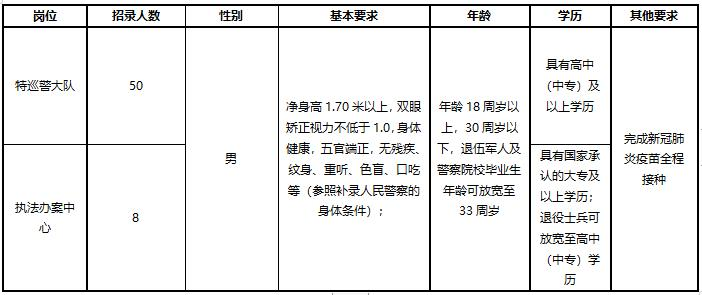

10月初的部长级会议上,OPEC+已经提议减产200万桶/日,对油价一度形成明显支撑。值得注意的是,200万桶/日的减产基准是2022年8月各国的产量配额,考虑到OPEC+中绝大部分国家均存在产能不足的问题,根据我们的推算,实际减产幅度在80万—85万桶/日,其中沙特仍承担了绝大部分的实际减产任务,约占OPEC+减产量的50%。此外,科威特、阿联酋以及伊拉克也分别减产10万—15万桶/日。

根据OPEC+的安排,下一次部长级会议的时间被安排在12月4日,为美国计划对俄实施石油价格上限的前一天,OPEC+将根据美国限价的最终措施采取对应行动,尽可能保证对原油供应的掌控。

沙特对油价诉求强烈,意图通过减产持续支撑油价。2020年价格战以来,沙特不惜多次主动超额减产以确保油价处于中高位区间。

部分中小产油国上游开支受限,原油产能不足,产量难以正常释放。数据显示,9月OPEC-10原油产量环比增加14.8万桶/日,与理论产量间的差额高达128.5万桶/日。安哥拉超额减产34.4万桶/日,尼日利亚超额减产74.2万桶/日,中小产油国产能问题仍然突出,短期内难有根本性好转。

豁免国家中,利比亚国内局势不稳,受到罢工以及军事行动影响,原油产量难以持续维持在正常水平。委内瑞拉长期受到制裁,上游资本开支不足,原油产能从300万桶/日降至目前的80万桶/日,增产空间同样有限。伊朗核谈判始终没有实质性进展,原油供应回归市场也遥遥无期。OPEC原油供应整体偏紧。

B 俄罗斯原油出口或进一步下降

IEA的数据显示,9月俄罗斯油品出口环比下降23万桶至750万桶/日。其中原油出口下降26万桶/日,成品油出口小幅增长3万桶/日。对欧洲出口环比下降39万桶/日至260万桶/日,欧洲在俄罗斯石油出口中的占比由年初的50%下降至35%。此外,俄罗斯继续通过对亚洲国家出口来替代对欧洲的出口份额,9月对印度的出口基本稳定在100万桶/日,对中印的出口总量较欧洲高出16万桶/日。明年起,欧盟将彻底停止海运进口俄罗斯原油,但俄乌冲突爆发8个月以来,欧洲累计对俄原油进口的降幅仅为80万桶/日,仍有130万桶/日原油需要替代。

从OPEC、EIA以及IEA的月报来看,制裁对四季度俄罗斯原油供应的环比影响可能在30万桶/日,相对有限。而在明年一季度制裁正式实施后,3大机构预计俄罗斯供应环比减少会在100万桶/日。从今年前三个季度的情况来看,预计俄罗斯仍将通过亚洲继续转移大部分出口,考虑到船运以及保险等因素,总出口可能出现一定下滑,但具体幅度仍待观察。

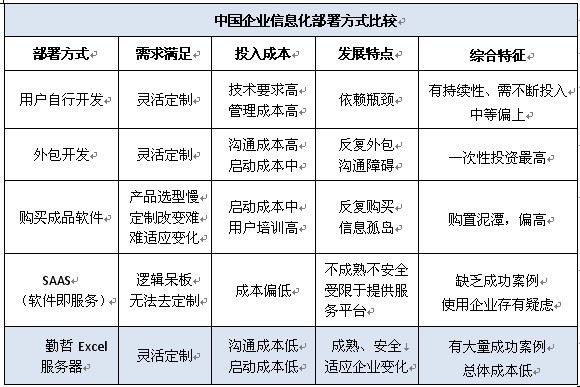

C 资本开支限制导致美国增产缓慢

2022年,美国原油产量基本没有增长,预计后期增量同样有限。EIA数据显示,截至10月28日当周,美国原油产量1190万桶/日,年内累计增产仅20万桶/日,增产速度远低于2021年同期。EIA10月报中预计美国2022年原油产量均值为1175万桶/日,按目前的产量进行推算,预计11—12月美国原油产量将稳定在现有水平。但在本次月报中,EIA大幅下调了美国2023年原油产量预期,由9月报中的1265万桶/日下调至1235万桶/日。原因一方面在于对2023年油价预期有所下调;另一方面在于上游企业资本开支较为谨慎,继续制约美国原油产量增速。

我们统计了30家北美页岩油上游公司的财务数据,二季度30家公司资本开支合计129.34亿美元,环比减少3.5%,同比增长48.7%,但资本开支一部分被成本上涨所对冲。从Capex/CFO来看,资本开支对于页岩油上游企业的重要性在持续下降,二季度30家上游公司Capex/CFO降至33.8%,环比下降16.5个百分点,同比降10.9个百分点,为2015年以来最低水平。

此外,劳动力以及成本等因素也在制约美国原油增产。

达拉斯联储数据显示,6月,在接受其调研的128家企业中,近50%的上游企业CEO认为劳动力短缺、成本上涨以及供应链是当前企业所面临的最严重问题。94%的企业认为供应链影响其原油生产,其中一半企业认为其生产受到了严重影响;而66%的企业认为供应链问题需要超过一年时间才能好转。而9月的调研显示这一问题没有明显好转,上游企业仍表示供应商成本和交货等待时间在增加。对于2022年增产幅度的预期,约35%的企业预计在80万桶/日以下,约40%预计在80万—100万桶/日,与EIA的预期基本一致。

油价持续上行激化美国通胀压力,拜登7月出访沙特要求OPEC+增产但收效甚微,10月初OPEC+200万桶/日减产计划公布后,再度引发美国不满。拜登政府随即宣布将在11月抛储1000万桶(5月1.8亿桶抛储计划中的一部分)。美国与OPEC+之间的矛盾逐渐深化,后期地缘政治博弈可能加剧。

10月19日,美国政府再度表示将在12月出售1500万桶战略储备。去年9月以来,美国战略储备持续减少,今年5月起战略储备抛售速度加快,5月至今接近100万桶/日,目前已完成1.8亿桶计划中的1.65亿桶。

截至10月末,美国SPR接近4亿桶,为40年来最低水平,仅为美国本土25天的消费量。后期来看,美国战略储备已经处于低位,本轮1.8亿桶投放完毕后继续抛储空间有限,对油价的边际利空在持续减弱。且美国能源部表示将在WTI原油67—72美元/桶区间内重新补充战略储备,为油价底部提供支撑。

D 四季度原油供应仍存缺口

虽然欧美经济下行的压力以及欧洲天然气价格回落一定程度上抑制了冬季原油需求,但考虑到OPEC+的减产后,四季度原油市场仍大概率供不应求。

出于对欧美经济环境的悲观预期,3大机构近期对2022年全球原油需求进行下调。OPEC认为全球经济增速下滑以及需求恢复缓慢将导致原油需求回落,将2022年原油需求预期环比下调50万桶/日。EIA对需求相对乐观,下调幅度低于OPEC,三、四季度分别下调3万桶/日以及12万桶/日。IEA同样认为经济增速的回落将拖累原油需求,预计四季度原油需求将同比减少34万桶/日。

此外,由于此前欧洲天然气价格处于历史高位,部分电厂出于成本考虑转用燃料油进行发电。IEA认为今年四季度以及2023年一季度欧洲存在40万—50万桶/日以及30万桶/日的油气替代增量需求。但值得注意的是,欧洲主要国家天然气库容率已经提前达到目标,截至11月初,欧盟总库容率超过95%,德国库容率超过99%,已经远超2021年同期水平。而俄罗斯对欧盟天然气供给已经减少到去年同期的20%,进一步下降空间有限。

此外,欧洲气温较往年季节均值偏高,也影响了天然气取暖的需求。三季度欧洲通过高价抢购了全球大量LNG现货货源,供应整体较为充足,前期数十艘LNG船只在西班牙港口等待卸货。多种原因综合导致欧洲气价四季度以来明显回落,近期已跌至100欧元/兆瓦时附近,较年内高点跌幅近70%,冬季的气转油需求可能不及预期。

但从平衡表来看,即便考虑到上述不利因素,由于OPEC+大幅度减产的支撑,预计四季度全球原油仍将供不应求,去库存的速度将达到50万桶/日。

E 关注宏观利空因素冲击

11月3日,美联储宣布将基准利率上调75个基点至3.75%—4.00%区间,为连续第四次加息75个基点,今年已累计加息375个基点。美联储表示后期将考虑货币政策的收紧程度、货币政策对经济活动和通胀的影响滞后程度,以及经济和金融发展。市场认为美联储可能将放缓后期加息的速度,但此后鲍威尔在发布会上表示终点利率将高于此前预期,整体来看美联储态度仍未转向。会后FedWatch显示美联储12月继续加息75基点的可能性超过40%。

宏观环境对油价的利空仍然不可忽视,今年3月,美联储时隔两年后再度展开加息,当时正逢俄乌冲突爆发初期,市场仍在交易地缘政治溢价,加息对商品影响有限。6月以来,美联储政策调控更加激进,将加息幅度扩大至75基点,全球商品市场随即展开一轮大幅调整,截至9月末油价最大区间跌幅超过30%。美联储加息持续施压消费端且效果明显,后期美联储的表态将很大程度左右油价走势。

整体来看,欧美经济下行压力以及欧洲气价回落一定程度上拖累原油需求,但OPEC+对油价诉求强烈,严格控制产量。且欧美对俄罗斯的原油制裁也将进一步放大原油供应端的缺口。原油供需面仍偏乐观,四季度市场可能小幅去库存,但宏观利空持续,在美联储态度没有转向或是市场需求没有明显好转前,预计油价以区间运行为主。