中长期来看海外需求增速或放缓

短期来看,纯碱的高出口量仍将延续,海外需求增加、供应偏紧、成本高企等因素仍然存在。中长期来看,在美联储加息背景下,2023年主要经济体进入衰退的概率较大,海外需求增速或放缓。故2023年国内纯碱出口量较2022年同期减少的概率较大。

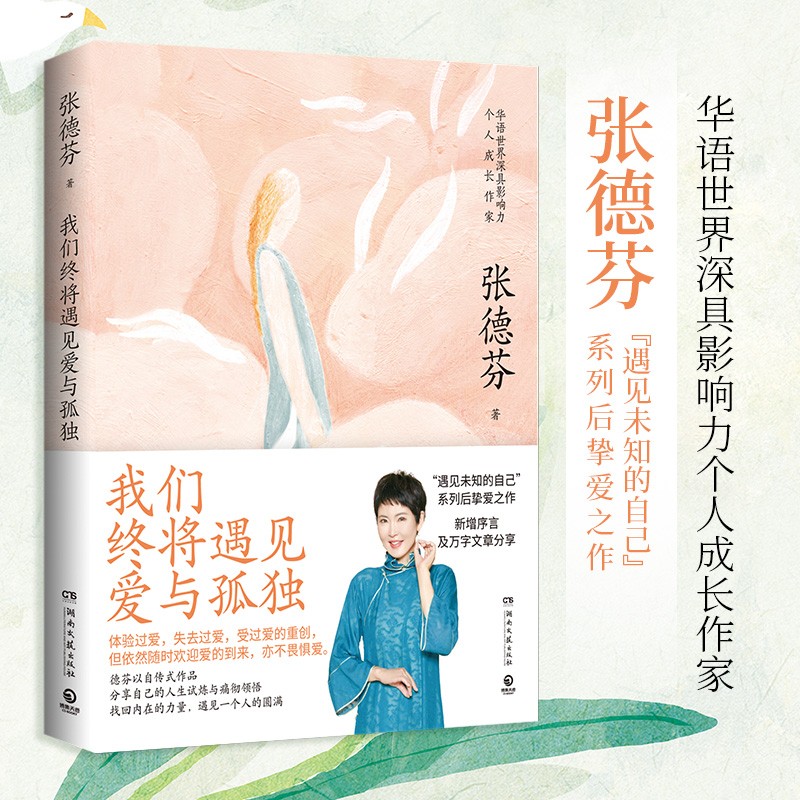

(资料图片)

(资料图片)

海关总署数据显示,2022年1—9月份,国内纯碱进口量累计值为10.72万吨,较去年同期减少4.02万吨,降幅27.28%;出口量累计值为144.87万吨,较去年同期增加85.31万吨,增幅143.24%。前9个月,纯碱月均出口量达到18.11万吨,远超2021年月均出口量6.32万吨和2020年月均出口量10.60万吨。

与出口量增加趋势相同,2022年1—9月,纯碱出口价格呈现明显的上升趋势,8月份纯碱出口均价已接近10年来最高价。近期市场对纯碱出口情况较为关注,后文笔者将探讨一下纯碱出口量大增背后的逻辑与未来趋势。

多重利好,纯碱出口屡超预期

今年以来,纯碱量价齐升,月度出口量多次超过市场预期,主要是受到海外需求、汇率、内外价差等多因素共振影响。

从海外需求来看,受益于全球范围内新能源行业的发展,光伏装机速度增加带动光伏玻璃需求增加,进而带动光伏玻璃产能大幅扩张,纯碱的需求也随之增加。按照中国光伏协会的最新预计,2022年全球新增光伏装机量在205G—250GW,粗略估计对光伏玻璃的需求为1450万吨,较去年增加约50万吨。考虑到市场前景较为乐观,光伏玻璃产能释放领先于需求增加,预计2022年全球光伏玻璃产量增加对纯碱的增量需求在60万—70万吨。

从海外供应来看,全球最新的纯碱产能约7147万吨,主要分布在亚洲、北美和欧洲地区。 2012—2021年,全球纯碱产能增加622万吨,至7147万吨,增幅9.53%,年均增速约1.0%;全球纯碱消费量增加1504万吨,至6828万吨,增幅28.26%,年均增速约3.0%。其中中国、美国、印度、伊朗、土耳其等国家是主要的纯碱生产国。美国、土耳其和中国是主要的纯碱出口国。美国和土耳其纯碱都是以天然碱为主,美国纯碱主要出口到欧洲、非洲和南美洲;土耳其纯碱主要出口到欧洲、中东和非洲。短期美国和土耳其纯碱产能变动不大,下游客户相对稳定,纯碱企业以满足长约客户为主,没有额外的产量来满足新增的需求。

从内外价差来看,2022年以来,受能源价格攀升和新能源行业发展带来的增量需求影响,海外纯碱生产成本出现明显提升,纯碱价格维持高位,如最新的东南亚地区纯碱市场价超过400美元/吨,美国碱CFR报价约450美元/吨。国内纯碱供应较为充足,运费下降增加了国内纯碱的竞争力,海外的高价格吸引国内纯碱企业增加出口。据调研了解,最新的山东地区纯碱出口离岸价在360美元/吨附近,到岸价在390—400美元/吨。此外,2020年国内纯碱出口退税率从10%提高至13%,政策层面对企业出口是持较为积极的支持态度,企业出口退税增加也能提高企业的出口利润。

从企业心态来看,当前国内房地产市场疲软,浮法玻璃价格连续下跌。近期浮法玻璃冷修产线明显增加,未来玻璃行业产能出清将持续进行。为维持当前的高利润、降低库存压力,国内纯碱企业会侧重于提高纯碱出口的数量。即使纯碱出口量占总量的比重仍较低,但纯碱企业选择增加出口的行为会增加其在国内和玻璃企业博弈的主动权,有利于现货维持相对高位。

从汇率角度来看,2022年以来,非美元货币整体出现贬值。历史数据显示,国内纯碱出口量和美元兑人民币汇率走势相关度较高,通常情况下,汇率贬值能在一定程度上促进国内纯碱出口量增加。

多空交织,不同周期逻辑迥异

短期来看,纯碱的高出口量仍将延续,但2023年出口量或逐渐回落。上文提到的海外需求增加、供应偏紧、成本高企等因素仍然存在,且国内玻璃价格弱势,纯碱企业增加出口、降低库存进行博弈的动力也较强。预计四季度纯碱的月均出口量在16万—22万吨,个别月份可能小幅超过20万吨。我们预计四季度纯碱单月出口量难突破25万吨,主要是基于过去10年的历史数据和政策面因素。若纯碱单月出口量超过25万吨,则出口量占产量的比重将超过10%,可能引发潜在的政策监管,限制未来出口量,不利于纯碱企业长期的利益。中长期来看,在美联储加息背景下,2023年主要经济体进入衰退的概率较大,海外需求增速或放缓。故2023年国内纯碱出口量较2022年同期减少的概率较大。