(资料图)

(资料图)

来源:期货日报

春节过后,沪锡(212180,-680.00,-0.32%)价格一路下行,主力合约从1月30日的最高价244650元/吨跌至昨日的最低价209060元/吨,半个月时间,跌幅达14.5%。

沪锡节节走低,原因是什么?方正中期期货有色资深研究员胡彬认为,这与沪锡在春节前的快速上涨有关。市场情绪的退潮,也使得本已超涨的锡价迅速回归。另外,美元指数振荡上涨,锡和其他有色品种一样,受美元指数以及外盘影响颇深,而且由于其自身体量较小,盘面波动也较为剧烈。回归其自身基本面来看,锡在春节前后一直持续着供需双弱的局面,下游企业节前备货相较于往年不够积极,节后由于下游开工较为缓慢,而上游开工则相对较早,这个时间差导致了库存持续积累,消费表现疲软,锡价出现回调。

中银期货有色首席研究员刘超表示,根据欧美经验,节前市场对国内疫情后需求大增预期较强,导致商品整体上涨,但节后实际消费增幅低于节前预期,且锡库存持续攀升,现货升水维持低位,弱现实令锡价承压,出现快速回落。

基本面方面,胡彬分析认为,目前锡的基本面较2月初有所好转,供给端存在因锡矿供应不足的开工率下降预期,加工费也在小幅下降;需求端却在缓慢回升,SMM的数据显示,2月第二周铅蓄电池开工率环比第一周上涨14.24个百分点;库存方面,LME以及伦锡库存都有所增加,而精锡社会库存也在继续累积,只是幅度有所收窄。“未来随着经济活动逐渐恢复以及政策面的利好,预计锡基本面能够持续好转。”

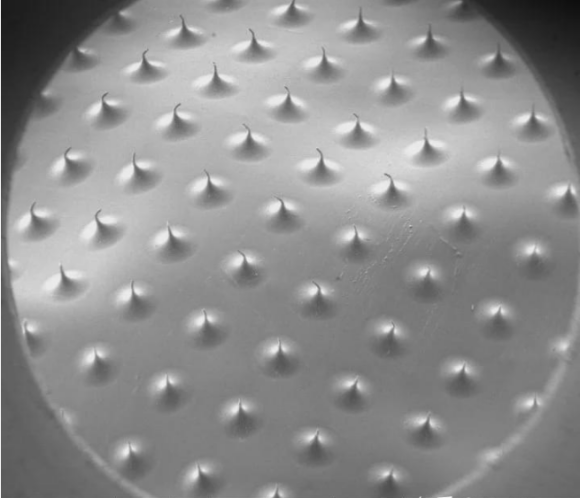

刘超表示,目前国内进口精炼锡保持盈利,国内相比国外估值偏高,精炼锡和锡精矿进口仍保持增长。从数据看,去年12月我国进口精炼锡同比增994%,进口锡精矿同比增65%,原料和产品供应充足。中游锡冶炼企业开工率目前仍处于偏低水平,还未恢复到节前,国内库存处于季节性高位,库存拐点尚未到来,价差结构contango,显示出短期市场消费仍处于偏弱水平。

期货日报记者注意到,在有色金属品种中,沪锡走势最弱。刘超分析表示,近几年,拉动有色金属需求增长的主要领域从房地产转到新能源,其中电动汽车、光伏、风电、储能、充电等领域代替房地产,成为拉动有色金属消费增长的主要方向。锡应用领域主要是焊料和锡化工,终端需求是消费电子、家电行业、化工、玻璃(1541,7.00,0.46%)等。从下游消费数据看,2022年四季度,全球智能手机市场消费量同比下降18%,全年出货量下降12%,创下自2013以来的最差年度业绩。“市场减少对锡多头配置,导致其走势弱于其他金属。”刘超说。

展望后市,胡彬表示,沪锡有望从供需双弱的现状转为供弱需强,不过,仍然需要时间以及宏观面的配合。美元指数的走势始终非常关键,如果美联储官员继续鹰派加息,那么在美元指数继续走高的压力下,沪锡也难以形成趋势性反弹。后市需要关注锡供给端锡精矿的供应情况,国内产能不足已经影响了部分炼厂的开工,如果需求端向好,这种紧缺将会凸显,届时或将对锡价形成较大推动力。另外,还需要关注美联储政策面的转向,以及内外价差的走势,目前进口窗口暂时关闭,未来随时可能重新开启,若进口锡大量涌入,也将对国内市场带来较大冲击。

从产业链角度看,刘超表示,上游锡矿利润较好,产出动力强,原料供给充足。下游需求尚未完全恢复,重点关注3月是否能推出新政策措施,促进需求快速增长,同时美联储退出紧缩政策的时点也需密切关注。“短期锡价偏弱振荡或仍将延续。”

中原期货有色金属研究员刘培洋认为,后续需要重点关注下游需求端的恢复情况,1月下游焊锡企业受春节假期放假停工影响,开工率出现了大幅回落状态。虽然节后订单逐步恢复,但仍未恢复至节前平均水平。节后锡价振荡下跌,下游企业逢低采购,补库意愿强烈,国内库存累积力度或将减弱,一旦库存出现拐点,锡价或将逐步止跌企稳。