策略摘要

我们对期债调为中性观点,原因在于后疫情时代下,经济基本面和货币政策回归常态是大势所趋,这是利率中枢将略高于去年的基本盘。当前货币政策回归中性,经济温和复苏得到证实,期债维持中性态度。

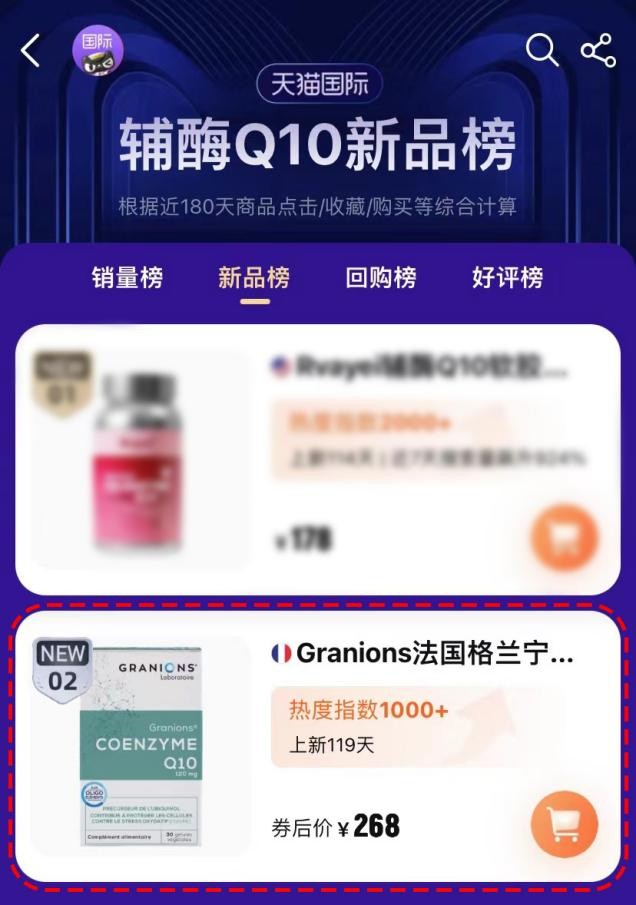

【资料图】

【资料图】

核心观点

利率市场,主要期限国债利率1y、3y、5y、7y和10y分别为2.23%、2.58%、2.73%、2.87%和2.92%,主要期限国债利差10y-1y、10y-3y、10y-5y、7y-1y和7y-3y分别为69bp、34bp、19bp、64bp和29bp,国债利率下行为主,国债利差总体收窄。主要期限国开债利率1y、3y、5y、7y和10y分别为2.47%、2.77%、2.91%、3.05%和3.08%,主要期限国开债利差10y-1y、10y-3y、10y-5y、7y-1y和7y-3y分别为62bp、32bp、18bp、58bp和28bp,国开债利率下行为主,国开债利差总体扩大。

资金市场,主要期限回购利率1d、7d、14d、21d和1m分别为1.82%、2.67%、2.65%、2.7%和2.73%,主要期限回购利差1m-1d、1m-7d、1m-14d、21d-1d和21d-7d分别为91bp、7bp、8bp、87bp和3bp,回购利率上行为主,回购利差总体扩大。主要期限拆借利率1d、7d、14d、1m和3m分别为1.76%、2.16%、2.52%、2.27%和2.4%,主要期限拆借利差3m-1d、3m-7d、3m-14d、1m-1d和1m-7d分别为64bp、24bp、-11bp、50bp和11bp,拆借利率上行为主,拆借利差总体收窄。

期债市场,TS、TF和T主力合约的日涨跌幅分别为0.03%、0.08%和0.13%,期债上涨为主;4TS-T、2TF-T和3TF-TS-T的日涨跌幅分别为0.0元、-1.17元和-1.73元,期货隐含利差收窄;TS、TF和T主力合约的净基差均值分别为0.0596元、0.1056元和0.2621元,净基差多为正。

■重点指标

从狭义流动性角度看,资金利率上升,货币净投放增加,反映流动性趋紧的背景下,央行放松货币。从广义流动性角度看,最新的融资指标多数下行,信用边际转紧。从持仓角度看,前5大席位净多持仓倾向上行,反映期债的做多力量在增强。从债市杠杆角度看,债市杠杆率上升,做多现券的力量在增强。从债对股的性价比角度看,债对股的性价比降低。

■策略建议

昨日,期债震荡收涨,消息和政策面上无更多增量信息,经济复苏和宽信用预期升温仍是近期主线,资金面则构成短期扰动。

政策方面,资金利率重新升破利率走廊下沿,央行维持净投放,货币政策保持稳健状态,呵护流动性的意图明显。我们认为,当前央行操作更加重视量而非价,故降息难以出现,LPR利率连续六个月维持不变符合我们的预期,未降息的原因在于,政策利率向贷款利率的传导机制基本打通,贷款利率持续下行表明前期宽松货币政策已取得应有效果,核心症结在于市场消费和投资意愿低迷情形下,即使贷款成本下降也无法刺激市场融资需求的迅速抬升,地产销售仍然低迷,未来财政端加杠杆仍是社融企稳的核心。

数据方面,1月CPI同比2.1%,预期2.3%,前值1.8%;PPI同比-0.8%,预期-0.5%,前值-0.7%。通胀数据不及预期,CPI-PPI剪刀差扩大,猪价、油价的疲弱是通胀偏弱的主要拖累因素,疫情防控优化推动核心CPI修复,下半年核心CPI有望重回2以上。1月信贷数据创单月历史新高,新增信贷4.9万亿,预期4万亿,同比多增9200亿,主要来自于企业中长期贷款的支撑,1月企业中长期贷款新增3.5万亿,同比多增1.4万亿,这是银行年初加大企业信贷投放的结果;1月新增社融5.98万亿,预期5.4万亿,社融存量增速回落至9.4%,表明除贷款外,其他融资项仍以收敛为主。我们认为,社融修复的核心力量仍在地产,当前地产销售未走出低迷局面,社融反弹仍面临阻碍,信贷修复的持续性亦尚待验证,总体仍处于稳货币、紧信用的格局,对应弱现实、强预期的环境。

海外方面,2月货币政策纪要显示,几乎全体官员支持放缓加息,相比衰退更担心通胀,纪要内容符合预期,对美债利率影响有限。市场对前期过高的年内降息预期进行修正,这是导致近期欧美债利率重回上升趋势的主要原因,也引发全球风险偏好回落,中美利差的收窄使得人民币短期面临一定贬值压力。

我们对期债调为中性观点,原因在于后疫情时代下,经济基本面和货币政策回归常态是大势所趋,这是利率中枢将略高于去年的基本盘。当前货币政策回归中性,经济温和复苏得到证实,期债维持中性态度。