“近段时间贷款中介的电话明显增多了,有时候一天能接到三四个,都是推荐消费贷、经营贷置换房贷业务的。”在北京一家互联网公司工作的小杨向中国证券报记者反映。

记者近日调研发现,消费贷、经营贷利率不断内卷,与存量房贷利率之间产生较大利差,让贷款中介看到可乘之机,贷款置换业务悄然抬头。北京丰台丽泽商圈一家助贷公司的工作人员李彦超告诉记者:“目前是推销转贷的好时机,我们抓住风口加班加点干活,刚刚过去的中秋节都没放假。”

贷款置换也被称为“转贷”,是指借款人用利率较低的新贷款代替利率较高的旧贷款,从而实现降息的目的。贷款中介以“转贷省钱”为噱头大肆宣传,吸引借款人办理该业务,并在转贷过程中收取居间费、手续费、垫资费、服务费等。

从利率角度看,贷款置换后借款人负债成本确实有所下降,不过贷款年限缩短,借款人的还款压力变大。此外,在不法贷款中介诱导下,进行贷款置换的借款人可能涉嫌骗贷、违规挪用贷款等行为;同时,还面临个人信息泄露、财产遭受损失等风险。

消费贷经营贷降至“2”字头

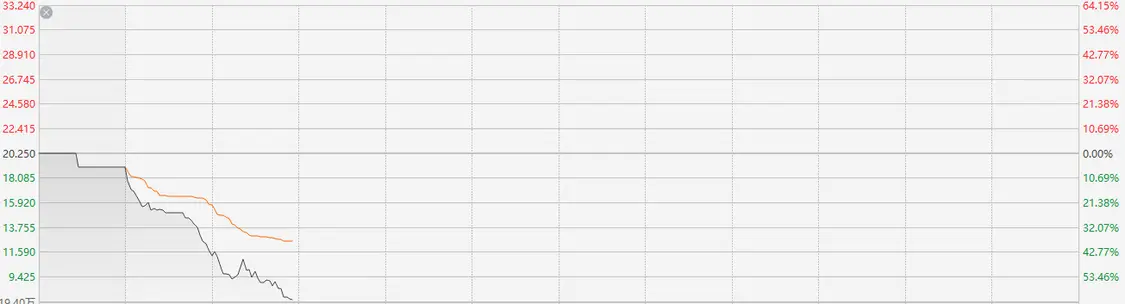

9月以来,消费贷价格战硝烟弥漫,多家银行消费贷利率降至“2”字头。其中,招商银行部分地区分行“闪电贷”年利率降至2.88%,民生银行广东地区民易贷最低利率降至2.85%,平安银行、兴业银行、华夏银行等也推出了最低利率在3%以下的消费贷产品。

与此同时,在政策及市场因素影响下,银行面向小微企业和个体工商户推出的抵押经营贷也卷至3%以下。交通银行深圳分行贷款经理小蒋告诉记者:“目前房产抵押经营贷产品利率可低至2.8%,贷款额度可达到抵押物评估值的七至八成。”

但小蒋也向记者表示,最低利率有一定的审批条件,银行会对借款人资质、征信情况、抵押物实际状况、公司经营情况及公司涉诉情况等进行审核。比如,借款人年龄需在20周岁至65周岁,借款人年龄和贷款年限相加数值不能超过70。此外,经营实体需存续半年以上,借款人必须持有20%以上股权,还需有其他股东签字;抵押物房龄需小于30年,且只能为住宅,过户需满12个月等。

招联首席研究员董希淼认为,由于存款利率降低等因素,银行资金成本有所下行,调降个人消费贷款、经营性贷款利率具有一定基础。同时,2023年以来,受房地产市场下行影响,银行个人住房贷款出现负增长。为弥补住房贷款增长乏力产生的缺口,部分银行加大个人消费贷款、经营性贷款拓展力度。为了扩大市场份额,以低利率吸引客户是一种促销行为。

在政策层面,近年来相关部门不断鼓励、引导银行降低消费贷、经营贷利率,一方面,这是为了刺激消费、支持经济增长;另一方面,是为进一步改善中小微企业融资环境,降低中小微企业融资成本。

愿听介绍的客户变多了

目前,存量房贷利率高居4%以上,导致消费贷、经营贷与存量房贷有100个基点左右的利差。在此背景下,贷款置换业务悄然抬头,不少贷款中介以省钱为诱饵,展开广撒网式营销。

“贷款中介从合作的银行那里得到按揭客户的电话号码。”某股份行个贷中心工作人员向记者透露,“他们并没有客户姓名等其他信息,这样一来为他们提供电话号码的银行工作人员也不算泄露客户信息,相当于钻了规则的空子。”

基于这些电话号码,贷款中介疯狂地展开地毯式搜索,只为找到意向客户。“每天拨出200个电话是基本工作量。”李彦超说,“通话时长不足10秒钟的都属于无效通话,不能算到绩效里。”但近段时间,李彦超明显感到有效通话变多了,“绝大多数情况下我们刚表明身份,客户就会挂断电话,但是最近愿意听我们介绍完产品,并且有意向咨询的客户增加近两成。愿意加微信的客户也多了,以前一天加10个人的微信就很不错了,现在每天加十五六个人的微信很轻松。”

由于消费贷、经营贷和存量按揭贷款的利差不断扩大,在贷款中介眼中,当下正是转贷业务的风口,“利差越大越好营销,一般利差在100个基点以上,置换贷款的省钱效果就比较明显,愿意做这项业务的客户自然变多。”李彦超说,“我们的合作银行能给到的最低利率为2.6%,这与部分存量贷款利率尤其是二套房贷款利率相差200个基点左右,我们抓住时机加班加点做营销。”

拆解贷款中介话术

围绕转贷业务,贷款中介公司提供的各项服务相当周全,但不少服务背后都存在违规违法的暗影。

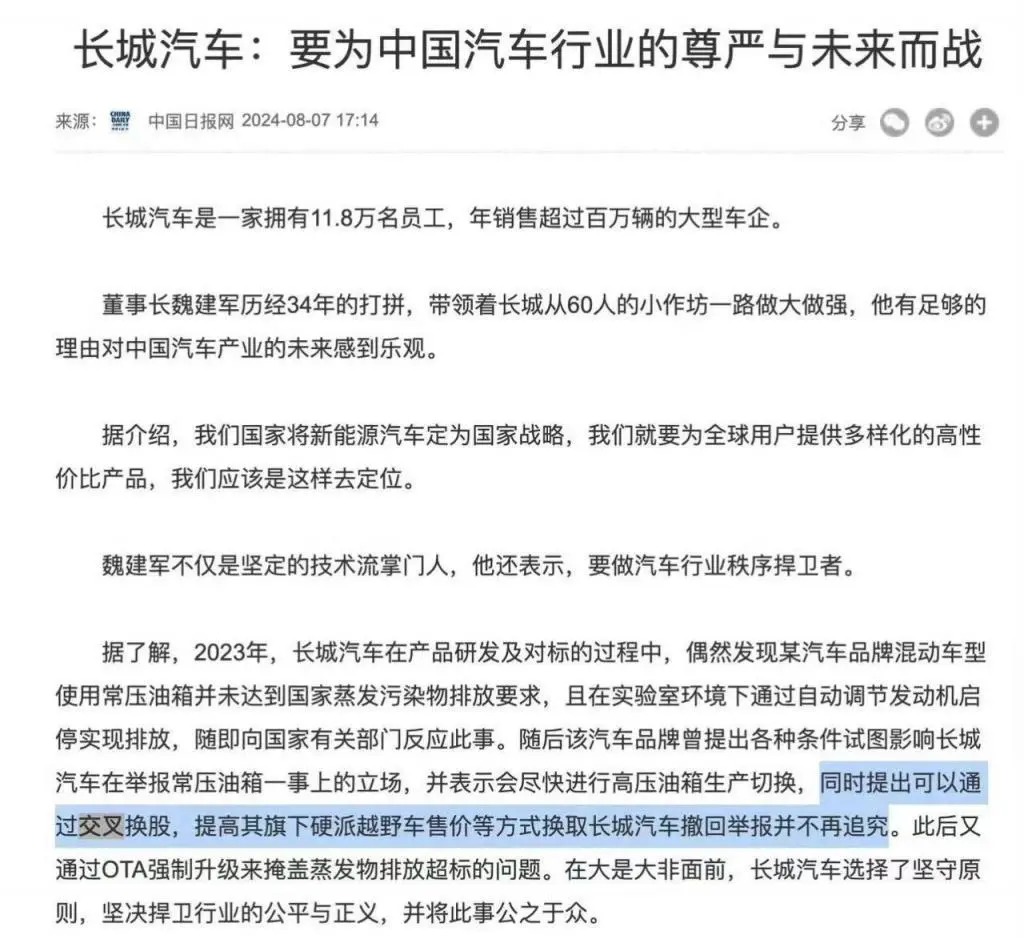

北京朝阳亮马桥地区一家贷款中介机构的工作人员告诉记者:“对于想做房产抵押经营贷业务的客户,如果名下没有企业,我们可以为其提供空壳公司,包括经营流水、账目、税务资料等。直白地说,银行需要什么材料,我们就能提供什么材料,并且符合银行审批要求。”然而,北京金诉律师事务所主任王玉臣向记者表示,伪造流水、包装空壳公司等蒙骗银行行为涉嫌骗贷,一经查处,借款人及中介都会被追究法律责任。

此外,政府对中小微企业的贴息政策也成为贷款中介套路中的一环。“办理完贷款,拿着营业执照副本、公章、法人身份证去当地政务服务部门申请,一周左右就能审批下来,借款人可以得到1%的补贴,相当于贷款利率仅为1.6%。”李彦超向记者介绍。

实际上,记者咨询北京市政务服务中心工作人员了解到,政府贴息政策仅在中小微企业首次办理贷款业务的首年补贴1%,与利率1.6%是两个概念。这位工作人员还告诉记者,用不实信息骗取补贴是明令禁止的,对申报中存在的虚报、骗取、挪用、贿赂等违法违规行为,将依照《财政违法行为处罚处分条例》等法律法规进行处理,涉嫌犯罪的,将移交司法机关依法处理。

此外,为促使借款人办理房产抵押经营贷,贷款中介声称可垫付“过桥资金”帮助借款人结清银行按揭贷款赎回抵押物,或与银行协商办理二次抵押贷款。

但在实际操作中,用同一抵押物的二次抵押贷归还按揭贷款是不被允许的。某国有大行住房贷款业务人员邹鹏告诉记者:“二次抵押贷本身属于合规业务,在符合贷款条款和抵押物要求的情况下是可以办理的。但是若用二次抵押贷的钱款结清按揭贷款,银行会对资金来源追根溯源,一旦发现资金来自同一抵押物的二次抵押,将会对抵押物进行限制。”

上述贷款中介所提供的每一项服务都不是免费的,对应着高昂的居间费、手续费、垫资费、服务费等。在巨大的利益面前,不少贷款中介明知不可行却依然选择铤而走险。

治本还需压缩贷款产品利差

中介画的省钱大饼暗藏多重隐患。消费贷、经营贷流入楼市、挪作他用等均是法律法规明令禁止行为。

王玉臣在接受记者采访时表示,低息经营贷款是以中小企业主或个体工商户为服务对象的融资产品,若被查出贷款转入楼市,将面临停贷或提前全额偿还贷款的风险,借款人资信也会受到严重影响。与此同时,一旦停贷,若无法及时偿还银行贷款,将面临抵押房产被拍卖的风险。

贷款周期方面,多数经营贷借款周期远远短于按揭贷款,但是大部分中介在转贷营销中避而不谈。上海金融与发展实验室主任曾刚表示,经营贷比按揭贷款期限短,意味着借款人需把原来30年的借款在短时间内还清,实际上增大了还款压力。如果到期后借款人没有足够资金还款,可能还需要借新的经营贷款从而把期限拉长。

此外,从长远来看,若未来续贷不畅,将面临资金链断裂风险。续贷时能否再借到经营贷也是个问题。现在经营贷利率之所以低,且很容易借到,是因为银行信贷投放压力较大,找不到合适的贷款需求。未来经济一旦活跃,信贷需求增多,经营贷准入门槛很可能提高,续借的时候不见得能借得到,而且利率也不一定保持低位。

在信息安全方面,存在客户隐私信息被获取、个人信息遭泄露的风险。在贷款中介办理转贷业务时,常常以评估客户个人信用情况为由,获取借款人身份证、房产证、银行账户、资产状况、工作单位、家庭成员等诸多个人隐私信息。这些内容详尽的信息对不法中介来说是一座“富矿”,他们通过泄露、出售客户信息,牟取利益。

面对贷款置换屡禁不止,不少业内人士认为,降低存量贷款利率,压缩与消费贷、经营贷之间的利差才是治本良方。下调存量住房贷款利率,对借款人来说,可节约利息支出,有利于扩大消费和投资;对银行来说,可有效减少提前还贷现象,减轻对银行利息收入的影响。同时,还可压缩违规使用经营贷、消费贷置换存量住房贷款的空间,减少风险隐患。